Faire votre déclaration LMNP sur Decla.fr ne dure que 7 minutes.

Faire votre déclaration SCI sur Decla.fr ne dure que 7 minutes.

%201%201.png)

Comprendre la fiscalité LMNP en 2025

Avez-vous déjà envisagé d’investir dans la location meublée ? Souhaitez-vous maximiser vos revenus tout en minimisant vos impôts ? La fiscalité LMNP (Loueur en Meublé Non Professionnel) reste l’un des dispositifs les plus plébiscités en France. En tant qu’investisseur, il peut être difficile de naviguer parmi les différents régimes fiscaux : micro-BIC, réel, récupération de TVA, amortissements… Qu’est-ce qui distingue la fiscalité du LMNP et pourquoi est-elle si attractive ? À travers cet article, plongeons dans les subtilités de ce statut fiscal, ses avantages, les mises à jour réglementaires de 2025, et les bonnes pratiques pour réussir votre investissement.

Le régime fiscal du LMNP : un aperçu

Le statut LMNP est un régime fiscal conçu pour encourager les investissements dans la location de biens meublés. Son origine remonte à 1949, faisant de lui l’une des niches fiscales historiques du paysage immobilier français. Grâce à sa longévité et à ses évolutions successives, le LMNP s’est imposé comme un dispositif stable et sécurisant pour de nombreux propriétaires-bailleurs.

Pour bénéficier de ce régime avantageux, trois conditions majeures doivent être remplies :

- Location d’un bien meublé : Le bien doit être équipé conformément à la liste de mobilier et d’équipements minimale fixée par la réglementation (lit, table, chaises, placards, ustensiles de cuisine, etc.).

- Recettes locatives limitées : Les recettes annuelles brutes issues de la location meublée doivent être inférieures ou égales à 23 000 € et inférieures aux autres revenus d'activité du foyer fiscal. Dans le cas contraire, le statut de LMP (Loueur en Meublé Professionnel) s’applique automatiquement.

Source : Article 155, IV du CGI - Détention par une personne physique : Le bien doit être détenu directement ou en indivision (hors SCI à l’IS, par exemple).

Si ces conditions sont remplies, vous pouvez bénéficier de l’imposition au titre des bénéfices industriels et commerciaux (BIC), sous un régime favorable.

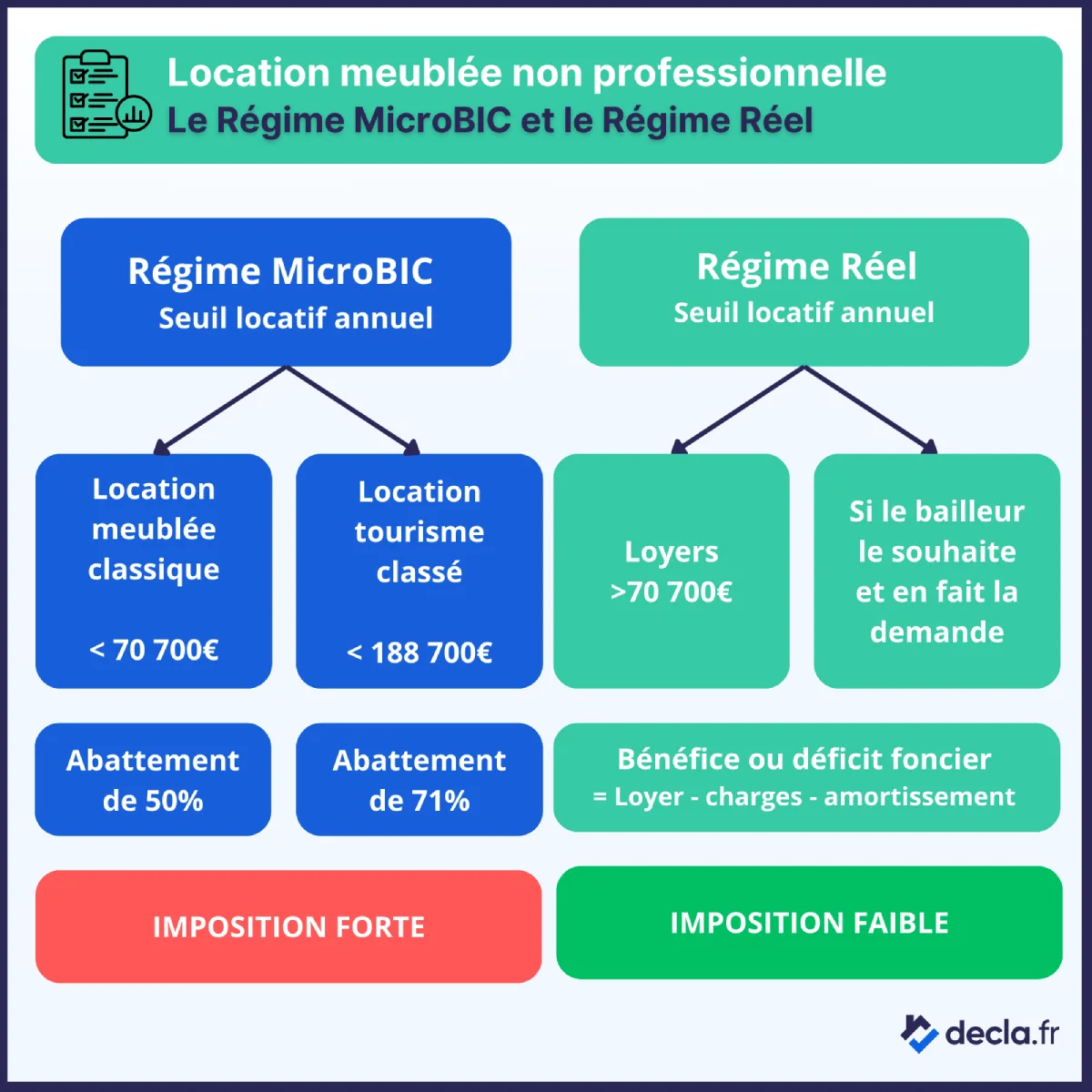

Les régimes d'imposition : micro-BIC ou régime réel

Un des piliers de la fiscalité LMNP réside dans la possibilité de choisir entre deux régimes d’imposition : le micro-BIC ou le régime réel. Ce choix s’avère crucial, car il détermine vos obligations déclaratives et le niveau d’imposition final.

Régime micro-BIC

Le régime micro-BIC est accessible lorsque vos recettes locatives ne dépassent pas un certain seuil. Jusqu’à récemment, il était fixé à 77 700 € pour les locations meublées « classiques ». Sous ce régime, l’administration fiscale applique un abattement forfaitaire sur les loyers perçus :

- Pour les revenus perçus en 2024 et imposés en 2025 : abattement de 50% pour les meublés non classés (plafond 77 700€) et 71% pour les classés (plafond 188 700€).

- Pour les revenus perçus en 2025 et imposés en 2026 : abattement de 30% pour les meublés non classés (plafond 15 000€) et 50% pour les classés (plafond 77 700€).

Source : Article 50-0 du CGI

Après abattement, seul le montant résiduel est imposé à l’impôt sur le revenu, dans la catégorie BIC. Ce régime présente l’avantage d’une grande simplicité : aucune comptabilité approfondie n’est requise, et les charges réelles ne sont pas à justifier.

Ces changements visent à mieux encadrer le marché des locations meublées et à dissuader l’abus de certains dispositifs, tout en encourageant une meilleure transparence auprès de l’administration.

Régime réel

Si vos charges sont importantes (frais d’emprunt, travaux, copropriété, etc.), ou si vos recettes dépassent le seuil du micro-BIC, alors le régime réel peut s’avérer beaucoup plus avantageux. Sous ce régime, vous déduisez l’ensemble des charges et amortissements liés à votre activité locative :

- Charges déductibles : intérêts d’emprunt, assurances, frais de gestion locative, taxe foncière, charges de copropriété, etc.

- Amortissements : ils permettent de « répartir » la valeur de votre bien et de son mobilier sur plusieurs années, réduisant d’autant votre base imposable.

Par exemple, si vous achetez un logement 150 000 €, vous pouvez amortir une partie de ce montant chaque année (typiquement entre 1 % et 3 % de la valeur du bien, selon la nature des éléments amortissables et la durée retenue). En combinant ces amortissements avec les charges déductibles, il est fréquent de réduire, voire d’annuler complètement son impôt sur les bénéfices pendant plusieurs années.

Conseil : Le choix du régime se fait en début d’activité ou sur option. Une fois engagé, vous êtes souvent tenu d’y rester pendant plusieurs années (actuellement 2 ans pour le micro-BIC si vous optez pour le réel, renouvelable tacitement). Avant de choisir, il est recommandé de faire une simulation ou de consulter un expert-comptable pour déterminer la formule la plus adaptée.

Source : Article 50-0, 4 du CGI

Récupération de la TVA lors de l'achat

L’un des avantages souvent mis en avant avec la location meublée, surtout dans le cadre de résidences services (tourisme, affaires, étudiants, seniors), est la possibilité de récupérer la TVA lors de l’acquisition. Concrètement, si le bien est neuf ou soumis à la TVA (VEFA, résidence de services, résidence hôtelière, etc.), vous pouvez récupérer jusqu’à 20 % du prix d’achat, ce qui représente une économie substantielle.

Pour bénéficier de cette récupération :

- Conserver l’exploitation meublée pendant 20 ans : toute revente anticipée ou changement d’affectation implique un remboursement partiel (au prorata des années non effectuées).

- Exercer une activité para-hôtelière : il faut remplir certaines prestations de service (petit déjeuner, réception, ménage, fourniture de linge, etc.), généralement assurées par un gestionnaire professionnel dans le cadre des résidences services.

La récupération de TVA booste la rentabilité de l’opération. Toutefois, elle demande une bonne compréhension des règles de TVA, ainsi qu’un accompagnement, souvent via une bailleur-gestionnaire ou un comptable, pour éviter tout redressement fiscal.

Source : Article 261 D, 4° du CGI

Plus-values lors de la revente : fin d'une niche fiscale

Avant 2025, lorsque le propriétaire revendait son bien, les montants déduits par amortissement n’étaient pas pris en compte dans le calcul de la plus-value imposable. Autrement dit, la plus-value était calculée comme la différence entre le prix de vente et le prix d’achat, sans ajouter les amortissements déjà déduits. Cela rendait le statut LMNP très avantageux, car il permettait de réduire l’impôt sur les loyers sans augmenter l’impôt sur la plus-value lors de la revente.

Depuis 2025, la loi a changé : les amortissements déduits doivent maintenant être réintégrés dans le calcul de la plus-value imposable lors de la revente. Cela signifie que la base imposable est plus élevée, donc l’impôt sur la plus-value est plus important qu’avant.

Source : Article 150 VB du CGI

Le régime de droit commun des plus-values immobilières de particuliers s’applique :

- Exonération totale d’impôt sur la plus-value au bout de 22 ans de détention.

- Exonération totale de prélèvements sociaux après 30 ans.

Source : Article 150 VC du CGI

Exemple simplifié :

- Prix d’achat du bien : 200 000 €

- Amortissements déduits : 60 000 €

- Prix de vente : 260 000 €

- Ancienne méthode : Plus-value = 260 000 € - 200 000 € = 60 000 €

- Nouvelle méthode : Plus-value = 260 000 € - (200 000 € - 60 000 €) = 120 000 €

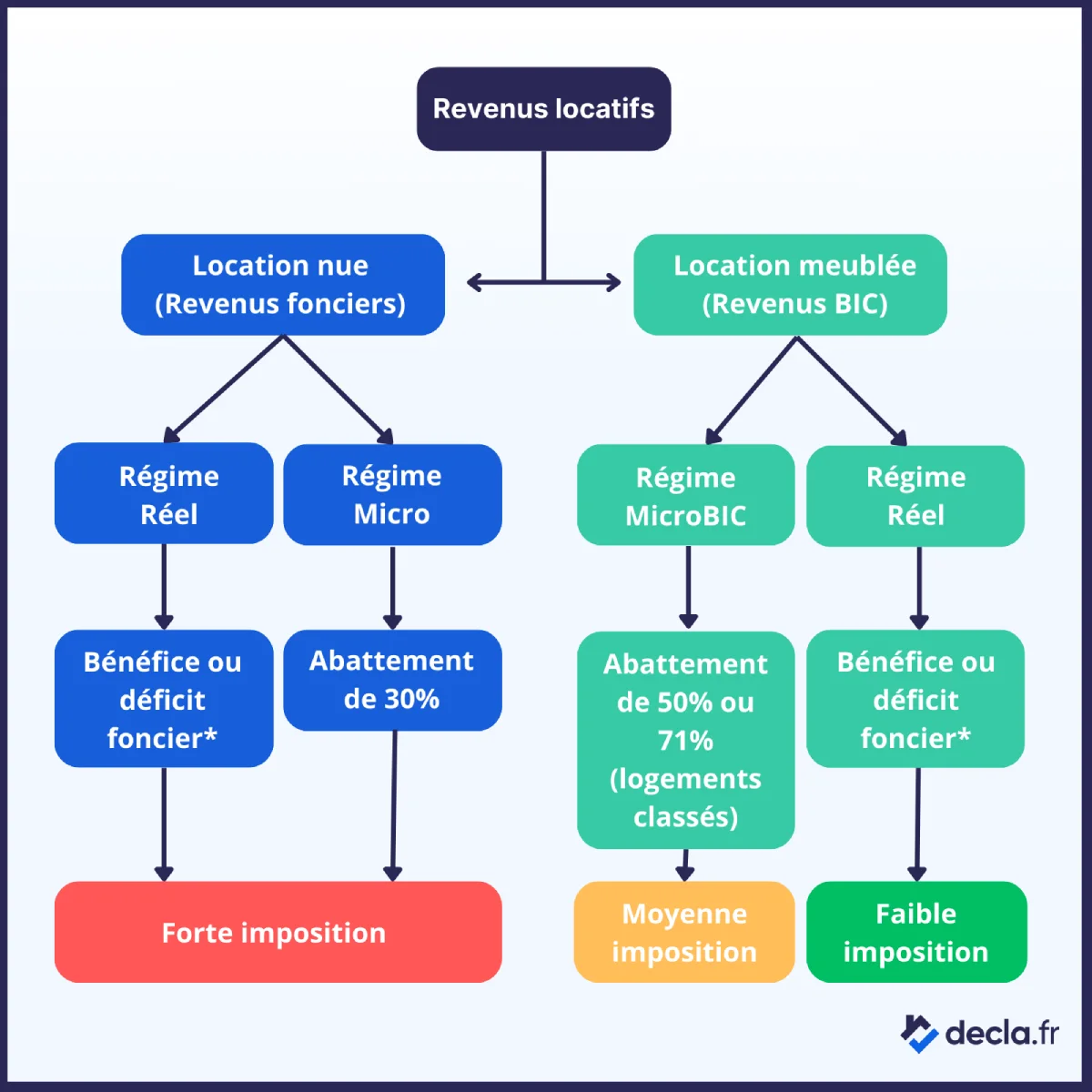

Comparaison entre location meublée et location nue

La question se pose souvent : pourquoi louer un bien en meublé plutôt qu’en location nue ? Outre la flexibilité locative et la possibilité de fixer un loyer plus élevé (car le bien est déjà équipé), la fiscalité est un facteur déterminant.

Revenus plus élevés et abattements conséquents

En meublé, vous pouvez bénéficier :

- D’un abattement forfaitaire plus élevé qu’en location nue (30 % en micro-foncier vs. 50 % ou plus en micro-BIC, sous les seuils antérieurs à 2025).

- Ou d’une déduction au réel bien plus avantageuse en tenant compte des amortissements.

Tableau comparatif : revenus de location

Dans cet exemple simple, la location meublée offre souvent un loyer annuel plus important (10 080 € au lieu de 9 000 €), avec un abattement supérieur, aboutissant à un revenu imposable plus faible (5 040 € vs. 6 300 €). En outre, la location meublée apporte davantage de souplesse pour fixer la durée du bail (généralement un an renouvelable ou neuf mois pour les étudiants).

Statut LMNP vs statut LMP

Un point essentiel de la fiscalité des locations meublées tient à la distinction entre Loueur en Meublé Non Professionnel (LMNP) et Loueur en Meublé Professionnel (LMP). Historiquement, vous passez en LMP si :

- Vos recettes locatives dépassent 23 000 € par an.

- Les recettes locatives sont supérieures aux autres revenus d'activité du foyer fiscal.

- Vous êtes inscrit au Registre du Commerce et des Sociétés (RCS) en tant que loueur professionnel (selon les périodes et les exigences légales).

Source : Article 155, IV du CGI

Bien que des projets d'augmentation à 30 000 € aient été évoqués, cette mesure n'a pas été définitivement adoptée.

Avantages et contraintes du LMP

Le statut de LMP apporte certains avantages :

- Imputation des déficits sur le revenu global, ce qui peut réduire fortement votre impôt si vos charges sont supérieures à vos recettes.

- Possibilité d’exonération des plus-values professionnelles sous certaines conditions, notamment si l’activité est exercée depuis plus de 5 ans et si les recettes sont en dessous de certains plafonds.

En revanche, le LMP implique :

- Une comptabilité plus lourde et plus technique (obligation de tenir une comptabilité commerciale).

- Un régime social potentiellement différent (assujettissement possible à la Sécurité sociale des indépendants pour les revenus considérés comme professionnels).

- Des obligations déclaratives plus nombreuses (liées à l’inscription au RCS, etc.).

Pour la plupart des investisseurs qui génèrent des revenus locatifs limités ou qui considèrent cette activité comme un simple complément de revenu, le statut LMNP suffit amplement et reste plus simple à gérer.

Évolutions et mesures clés pour 2025

L’année 2025 marque une nouvelle étape dans l’encadrement de la location meublée en France. Plusieurs changements majeurs sont à prendre en compte pour peaufiner votre stratégie d’investissement.

Modifications des abattements fiscaux

- Meublés non classés : l’abattement fiscal au micro-BIC est passé de 50 % à 30 %, avec un plafond de recettes locatives abaissé à 15 000 € (au lieu de 77 700 €).

Source : Article 50-0 du CGI - Meublés de tourisme classés : l’abattement est passé de 71 % à 50 %, et le plafond est désormais de 77 700 € (au lieu de 188 700 €).

Source : Article 50-0 du CGI

Ces évolutions visent à limiter certains abus sur les locations saisonnières, tout en maintenant un cadre avantageux pour ceux qui louent des biens correctement équipés et classés.

Changements pour les locations touristiques

- Quotas dans certaines communes : Les municipalités dans lesquelles la part de résidences secondaires dépasse 20 % du parc immobilier pourraient instaurer des quotas limitant le nombre de meublés de tourisme autorisés.

- Durée maximale de location : Pour les résidences principales louées en meublé touristique, la limite de 120 jours pourrait être abaissée à 90 jours par an afin de préserver le parc locatif longue durée.

Source : Articles L324-1-1 et suivants du Code du tourisme

Obligations supplémentaires : DPE et rénovation énergétique

- Diagnostic de performance énergétique (DPE) : L’affichage du DPE devient obligatoire pour toutes les locations meublées, y compris en meublé touristique, surtout dans les zones dites « tendues ».

- Logements classés « G » : Depuis le 1er janvier 2025, les logements classés « G » au DPE sont interdits à la location. Cette interdiction s'applique aux nouveaux contrats de location, aux renouvellements et aux reconductions tacites. Les contrats en cours peuvent se poursuivre jusqu'à leur terme.

Ces mesures s’inscrivent dans la volonté globale du gouvernement de réguler le marché locatif, de lutter contre la pénurie de logements dans certaines zones, et de favoriser la transition énergétique des logements anciens.

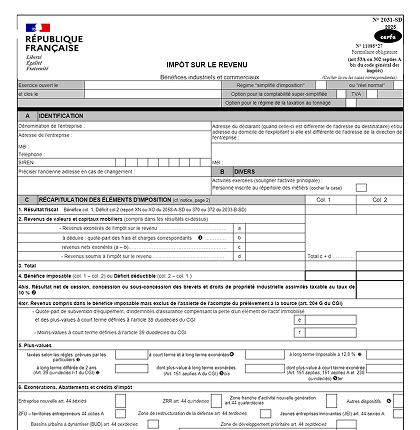

Démarches pour déclarer ses revenus en LMNP

Beaucoup de propriétaires se lancent dans la location meublée sans forcément maîtriser l’ensemble des obligations administratives et déclaratives. Voici les grandes étapes pour déclarer ses revenus :

- Immatriculation et obtention du numéro SIRET : Dans les 15 jours suivant le début de votre activité de location meublée, vous devez vous enregistrer via le guichet unique de l’INPI pour obtenir un numéro SIRET. Cette démarche permet de signaler votre activité à l’administration et de choisir votre régime fiscal (micro-BIC ou réel). Pour cela, vous devrez fournir vos coordonnées personnelles, l’adresse du bien loué et votre choix de régime d’imposition.

Source : Article L123-33 du Code de commerce et Loi PACTE (n° 2019-486 du 22 mai 2019) - Choisir son régime d’imposition (micro-BIC ou réel) : Cette étape se fait via le formulaire électronique dédié lors de la déclaration de début d’activité ou, plus tard, en option.

Source : Article 50-0, 4 du CGI - Tenir une comptabilité :

- En micro-BIC, les obligations sont allégées, mais conservez tout de même les justificatifs des loyers et charges.

- En régime réel, vous devrez produire un bilan, un compte de résultat et des annexes comptables. Faire appel à un expert-comptable est fortement recommandé, voire indispensable pour optimiser vos amortissements et éviter les erreurs.

- Déclarer vos revenus :

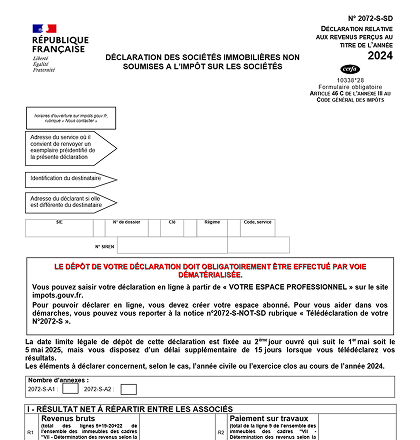

- En régime micro-BIC, vous reportez simplement le montant de vos recettes sur la déclaration complémentaire de revenus (n° 2042 C PRO).

- En régime réel, vous devez renseigner la liasse fiscale (formulaires 2031, 2033, etc.) et reporter le résultat final sur la 2042 C PRO.

- Suivre les évolutions législatives : Les plafonds, abattements et obligations peuvent changer d’une année sur l’autre. Il est donc crucial de se tenir informé ou de déléguer la veille à un professionnel.

Astuce : Des solutions en ligne, comme decla.fr, simplifient grandement ces démarches. Elles vous accompagnent pas à pas, depuis l’inscription jusqu’à la génération des liasses fiscales, tout en vous aidant à choisir le régime d’imposition le plus adapté.

Documentation, ressources et liens utiles

Pour approfondir vos connaissances et faciliter vos démarches, voici une liste non exhaustive de ressources :

- Sites officiels :

- Service-Public.fr : portail officiel de l’administration française.

- Impots.gouv.fr : le site de l’administration fiscale, avec accès à la documentation, formulaires et simulateurs.

- Outils de déclaration en ligne :

- decla.fr : plateforme spécialisée dans la déclaration des revenus LMNP, adaptée aux régimes micro-BIC et réel.

- Associations / Organismes professionnels :

- La FNAIM (Fédération Nationale de l’Immobilier) et l’UNPI (Union Nationale des Propriétaires Immobiliers) proposent régulièrement des guides et des formations.

- Textes législatifs :

- Code général des impôts, partie BIC.

- Réglementation sur la location meublée, disponible sur Légifrance.

FAQ : Vos questions fréquentes sur la fiscalité LMNP

Conclusion : une stratégie d’investissement à construire

Le statut LMNP demeure, en 2025, l’un des plus attractifs pour qui souhaite optimiser sa fiscalité tout en investissant dans l’immobilier locatif. Les multiples avantages – abattements élevés, amortissements, récupération de TVA – permettent d’obtenir une rentabilité nettement supérieure à d’autres formes de location. Cependant, les récentes réformes imposent un cadre plus strict :

- Encadrement renforcé des locations de courte durée dans les zones touristiques.

- Réduction des abattements pour les meublés non classés et classés.

- Nouvelles obligations en matière de diagnostic énergétique (DPE) et de rénovation (logements G interdits à la location).

Ces évolutions poussent les investisseurs à actualiser leur stratégie :

- Faire les bons choix fiscaux (micro-BIC vs. réel) en tenant compte des nouvelles règles.

- Anticiper les rénovations pour améliorer le classement DPE et valoriser le patrimoine.

- Bien sélectionner l’emplacement : dans certaines communes, l’obtention d’une autorisation pour la location de courte durée devient de plus en plus complexe.

En parallèle, d’autres pistes peuvent être explorées pour diversifier son patrimoine :

- La nue-propriété : acheter un bien avec une décote et le récupérer libre de toute occupation au terme d’une période donnée.

- Les SCPI (Sociétés Civiles de Placement Immobilier) : pour mutualiser les risques et bénéficier d’une gestion professionnelle.

- Le dispositif Denormandie ou d’autres aides à la rénovation, si vous investissez dans l’ancien à rénover.

En définitive, le LMNP reste un excellent levier pour générer des revenus complémentaires tout en profitant d’une fiscalité avantageuse. Les mises à jour législatives de 2025 apportent leur lot de contraintes, mais ne remettent pas en cause l’essence même de ce dispositif particulièrement recherché. Pour en tirer le meilleur parti, n’hésitez pas à vous rapprocher de professionnels (expert-comptable, avocat fiscaliste, gestionnaire de patrimoine) et à utiliser des plateformes en ligne comme decla.fr qui vous aideront à naviguer sans stress dans les méandres de la fiscalité locative.

Démarrez votre déclaration SCI gratuitement. Vous ne payez que si vous êtes satisfait

Démarrez votre déclaration LMNP gratuitement. Vous ne payez que si vous êtes satisfait

.avif)

J'ai trouvé le service de déclaration LMNP extrêmement pratique et j'ai été surpris d'obtenir des réponses à mes questions via le chat à une heure indécente. Merci beaucoup!

.avif)

Bluffé par ce service, bravo ! J'ai eu avant decla.fr une mauvaise expérience avec un cabinet comptable (ComptaStar). Ils sont super pro et réactif (*même en période fiscale*) , notamment via leur chat qui est un de leur atout. Merci à Jean-Philippe et Grégoire et Kelly pour leur réactivité.

.avif)

Une super équipe qui a su me conseiller et m'accompagner sur mes déclarations LMNP qui étaient loin d'être simples. Leur réactivité et leur compétence sont très appréciables. Merci à Kelly, Grâce, Jean-Philippe et Grégoire. A l'année prochaine maintenant.

.avif)

Simple et efficace si toutefois vous avez des notions de comptabilité et un peu d expérience . Ravie d avoir testé en 2023 … je recommande , pro et sérieux !

.avif)

Plate-forme facile et intuitif adapté pour tous. Le service client est très réactif. Je recommande.

.avif)

Grâce à l'aide de Decla.fr apportée à ma déclaration en LMNP, j'ai pu rectifier ma déclaration de revenu 2023. Au final, je suis plus que satisfait de l'expérience puisque je ne suis plus imposable !

Très facile d'utilisation en quelques clics tout est fait et télétransmis aux impôts et une aide en ligne au top même le dimanche soir on a répondu à mes questions et très rapidement en plus ;) Je recommande

J'ai 2 appartements en LMNP et depuis quelques années je cherche / teste des logiciels pour tenir la compta LMNP - donc BIC au réel. Decla.fr est un logiciel simple, utile, intuitif, beau, vraiment génial. Et pour toute question le chat est très pratique. Je ne peux que le recommander !

Vraiment pratique et le service client est sympa et hyper réactif. Je recommande.

Vraiment très simple à utiliser. J’ai adoré que l’on puisse payer une fois la déclaration terminé, ainsi j’ai pu être certaine de réussir à faire ma liasse fiscale avant de la régler. Excellent programme !

LMNP : Les 5 points clés à retenir

LMNP : Les 5 points clés à retenir